L’évolution de la technologie donne parfois le vertige. Ainsi, les technologies financières novatrices, souvent appelées fintech, font des percées majeures dans le monde entier.

Dans le secteur bancaire, les fintech bouleversent les services financiers de base et poussent les banques à innover pour ne pas se laisser distancer. Pour les consommateurs, elles ouvrent la possibilité d’un accès plus large à de meilleurs services.

Cette évolution fait monter les enjeux pour les organismes de réglementation et de contrôle. En effet, alors que la plupart des fintech ont encore une taille réduite, elles peuvent se développer très rapidement avec des clients et dans des segments qui présentent davantage de risques que ceux des prêteurs traditionnels.

Cette croissance rapide, conjuguée à l’importance accrue que prennent les services financiers fournis par les fintech dans l’intermédiation financière, peut présenter des risques systémiques que nous évoquons dans le dernier Rapport sur la stabilité financière dans le monde.

Des risques accrus

Les banques numériques ont de plus en plus d’importance systémique sur leurs marchés locaux. Également désignées sous le nom de néobanques, elles sont plus exposées que leurs homologues traditionnelles aux risques que présentent les prêts à la consommation, qui sont généralement moins protégés contre les pertes car moins assortis de garanties. En outre, leur exposition tient au fait qu’elles prennent davantage de risques dans leur portefeuille de titres et de risques de liquidité. En effet, les néobanques détiennent moins d’actifs liquides par rapport à leurs dépôts que les banques traditionnelles.

Ces facteurs créent en outre des difficultés pour les organismes de réglementation : les systèmes de gestion des risques et la résilience globale de la plupart des néobanques n’ont pas encore fait leurs preuves en période de récession.

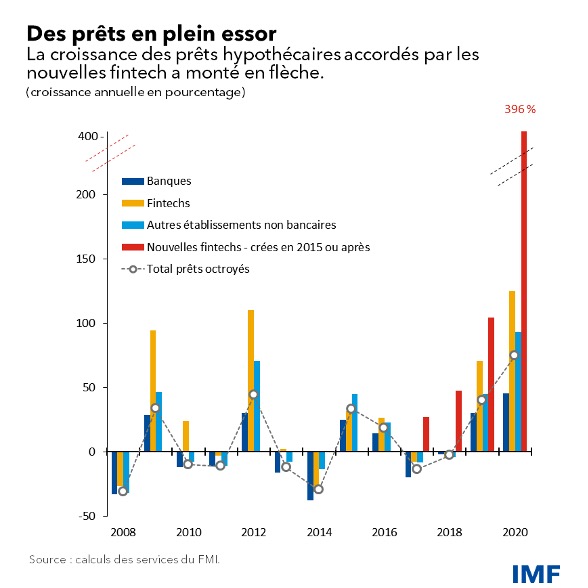

Les fintech assument non seulement davantage de risques pour elles-mêmes, elles exercent également une pression sur leurs concurrentes établies de longue date. Aux États-Unis par exemple, les fintech qui émettent des prêts hypothécaires adoptent une stratégie de croissance agressive en période d’expansion des prêts immobiliers, comme pendant la pandémie. La pression concurrentielle exercée par les fintech nuit fortement à la rentabilité des banques traditionnelles, et cette tendance est appelée à durer.

Une autre innovation technologique, qui s’est développée rapidement ces deux dernières années, est la finance décentralisée, réseau financier fondé sur des cryptoactifs sans intermédiaire central. Également appelée DeFi, elle offre la possibilité d’assurer des services financiers plus novateurs, inclusifs et transparents grâce à son efficience et son accessibilité accrues.

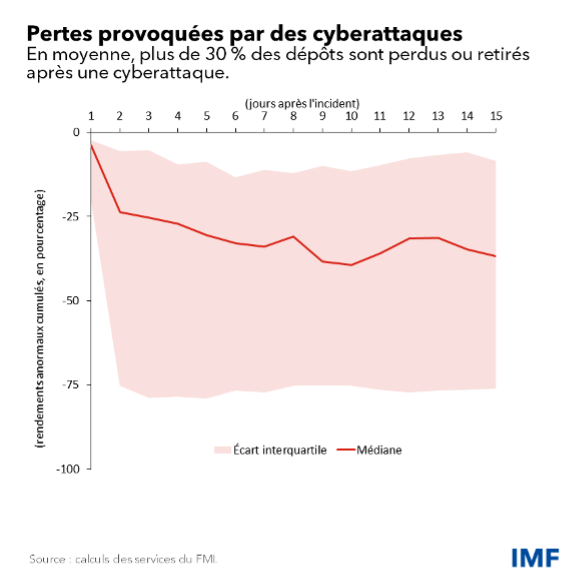

Mais elle suppose également un accroissement de l’endettement, et est particulièrement vulnérable aux risques de marché et de liquidité et aux cyber-risques. Les cyberattaques, qui peuvent être graves pour les banques traditionnelles, sont souvent meurtrières pour ces plateformes car elles dérobent les actifs financiers et ébranlent la confiance des usagers. L’absence de garantie des dépôts sur les plateformes de finance décentralisée donne encore plus l’impression que tous les dépôts sont sujets à risque. En règle générale, l’annonce de cyberattaques contre les prestataires de ces services est suivie par des retraits massifs des clients.

Les plateformes de finance décentralisée mènent essentiellement leurs activités sur les marchés des cryptoactifs, mais depuis qu’elles sont de plus en plus adoptées par les investisseurs institutionnels, leurs liens avec les institutions financières traditionnelles se sont resserrés. Dans certains pays, ces plateformes contribuent à accélérer la cryptoïsation, les résidents adoptant les cryptoactifs à la place de la monnaie locale.

Une réglementation plus sévère

Alors que davantage de services financiers se déplacent des banques réglementées vers des entités et plateformes peu ou pas contrôlées, les risques afférents se déplacent également. Les fintech défient les banques traditionnelles sur leur propre terrain, mais ne se contentent pas de leur faire concurrence. En réalité, ces deux acteurs sont souvent étroitement liés, du fait notamment que les banques fournissent aux fintech des liquidités et un levier financier.

Cette situation crée des difficultés aux autorités financières qui doivent procéder à des arbitrages réglementaires (les entreprises établissant ou déplaçant leurs activités dans des secteurs ou régions moins réglementés), et des interconnexions qui peuvent exiger des mesures prudentielles et réglementaires, notamment pour mieux protéger les consommateurs et les investisseurs.

Il faut prendre des mesures qui visent proportionnellement à la fois les fintech et les banques traditionnelles. On encourage ainsi les opportunités qu’offrent les fintech, tout en maîtrisant les risques. Dans le cas des néobanques, cela signifie qu’il faut imposer des règles plus strictes en matière de fonds propres, de liquidités et de gestion des risques à la hauteur de leurs risques. Quant aux banques historiques et aux autres entités établies, un contrôle prudentiel devrait probablement s’intéresser davantage à la santé des établissements moins avancés sur le plan technologique, dans la mesure où leur modèle économique actuel risque d’être moins pérenne à long terme.

Faute d’organismes régissant la finance décentralisée, il est difficile d’imposer une réglementation et un contrôle efficaces. Dans ce cas, la réglementation devrait principalement porter sur les entités qui accélèrent la croissance rapide de la finance décentralisée, par exemple les émetteurs de jetons indexés et les bourses de cryptoactifs centralisées. En outre, les autorités de supervision devraient encourager une gouvernance robuste, notamment via des codes professionnels et des organismes autorégulateurs. Ces organismes pourraient en effet être un bon moyen d’exercer une surveillance réglementaire efficace.

* * * * *

Antonio Garcia Pascual est chef adjoint de la division analyse des marchés mondiaux, qui est chargée de la rédaction du Rapport sur la stabilité financière dans le monde, ainsi que du suivi des marchés mondiaux. Avant de rejoindre le FMI, il a passé dix ans sur les marchés en qualité de directeur général et économiste en chef, Europe, à la banque Barclays, à Londres. Auparavant, il était économiste principal au département des marchés monétaires et de capitaux et au département Hémisphère occidental du FMI. M. Garcia Pascual était alors représentant du FMI auprès de l’organe de recherche rattaché au Comité de Bâle ; il a également été nommé conseiller résident auprès de la banque centrale de Russie. Il a en outre été professeur invité à la School of Advanced International Studies (SAIS) de l’Université Johns Hopkins, et a enseigné la finance internationale à l’Université Louis-et-Maximilien de Munich. M. Garcia Pascual est membre du réseau de recherche CESifo, et du Centre de politique économique de l’ESADE. Ses travaux ont été publiés dans des revues universitaires, dont le Journal of International Money and Finance, les Oxford Economic Papers, et la Review of International Economics. Quand il travaillait dans le secteur privé, il collaborait régulièrement avec CNBC et Bloomberg ; ses travaux ont été cités par The Economist, le Financial Times, le Wall Street Journal et le New York Times. M. Garcia Pascual a obtenu sa licence en sciences économiques à l’Université Complutense de Madrid, et sa maîtrise et son doctorat en sciences économiques à l’Université de Californie à Santa Cruz.

Fabio M. Natalucci est l’un des directeurs adjoints du département des marchés monétaires et de capitaux. Il est chargé du Rapport sur la stabilité financière dans le monde, qui présente l’évaluation par le FMI des risques pesant sur la stabilité du système financier mondial. Avant de rejoindre le FMI, M. Natalucci occupait le poste de directeur associé principal à la division des affaires monétaires du Conseil des gouverneurs du Système fédéral de réserve des États-Unis. D’octobre 2016 à juin 2017, il a rempli les fonctions de secrétaire adjoint chargé de la stabilité et de la réglementation financières internationales au département du Trésor des États-Unis. Il a obtenu son doctorat en économie à l’université de New York.